中国社科院世经政所全球发展展望研究系列(GDP)

Policy Brief No. 20.007

August 03, 2020

中国工业迎来“小时代”?

徐奇渊

2季度全球贸易显著萎缩,而中国出口增速反弹大超预期。6月WTO发布的报告预估,2季度全球货物贸易同比降幅约为18.5%(美元计价),而中国则实现了0.1%的微弱正增长,同期中国出口占全球市场份额创下了历史高点(具体可以参见,崔晓敏、徐奇渊,《中国出口占全球份额达历史高点》,《财经》,2020年7月12日)。

事实上,总体的工业生产恢复状况也比较好。2季度工业GDP增速达到4.4%,较1季度的-8.4%大幅反弹,特别是6月的规模以上工业增加值同比增长了4.8%。种种迹象表明,中国工业生产已经比较接近正常增速水平。上述情况也得到了工业企业用电量、耗煤量,以及大宗商品进口快速回升等数据的印证。与此同时,服务业的恢复进程相对滞后,2季度服务业GDP增速仅为1.9%。

不论是国内外的比较,还是我国二、三产业之间的比较,两者都显示出:中国工业活动表现相对强劲,似乎迎来了久别的“小时代”。

什么是中国工业的“小时代”?

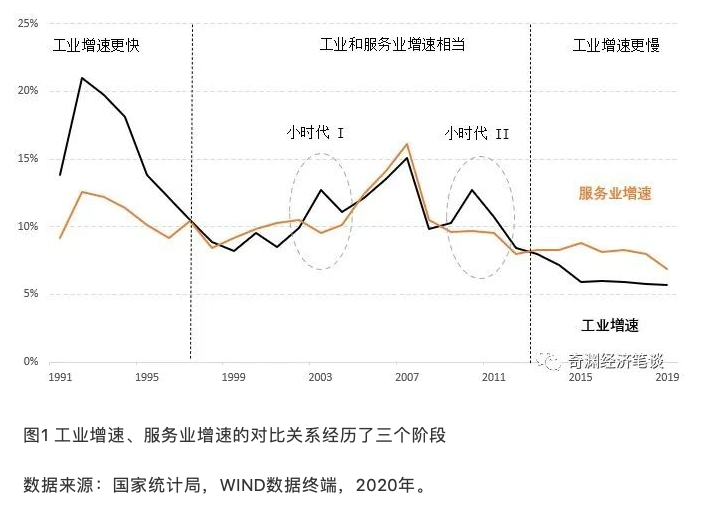

如果观察工业、服务业的GDP增速对比关系,建国以来大半个世纪可以分为以下三个阶段:

第一阶段:1996年及以前的大部分时间,工业GDP增速都快于服务业增速。结果是工业在GDP中的占比不断上升。

第二阶段,从1997年开始出现了总需求不足、产能过剩的问题。直到2013年的这一时期,工业部门增速与服务业增速大体一致。从另一个角度看,工业在总体GDP中的占比较为稳定。

第三阶段,2014年进入新常态之后,工业增速显著、持续低于服务业增速,工业占GDP比例出现下降趋势,中国进入了产业结构的深刻调整时期。

上述三个阶段,是大部分工业化国家都经历过的产业结构变迁,是长期的观察视角。有趣的是,在服务业增速逐步超过工业增速的过程中,出现了两次不太和谐的逆转。即2003-2004年、2009-2012年这两段时间,工业增速一度显著上升、并短暂地反超服务业增速,在GDP中的占比也重拾升势。这就是中国工业曾经拥有过的两次“小时代”。

再次进入“小时代”的三个端倪

疫情对中国经济造成冲击之初,工业、服务业双双大幅下行。而近期的三个信号显示,中国工业可能正在迎来第三个“小时代”。

端倪之一:全局来看工业生产恢复明显好于服务业

服务业生产指数的同比增速,是剔除价格因素之后的物量指标,反映了当月服务业相对于去年同期的产出变化。工业增加值指数同比增速,则反映了同口径的工业部门的产出增速。

对比两者的历史表现可以看到:疫情发生之前,服务业生产指数持续高于工业增加值指数,这与2014年以来工业、服务业的增速对比关系完全一致。而疫情发生之后,工业生产活动一度受到更大冲击,但是3月份工业部门同比增速就超过了服务业。6月,工业部门同比增速达到4.8%,不但超过服务业增速,而且已经基本上回到正常增速区间。同样在6月,服务业同比增速低于去年同期近5个百分点。

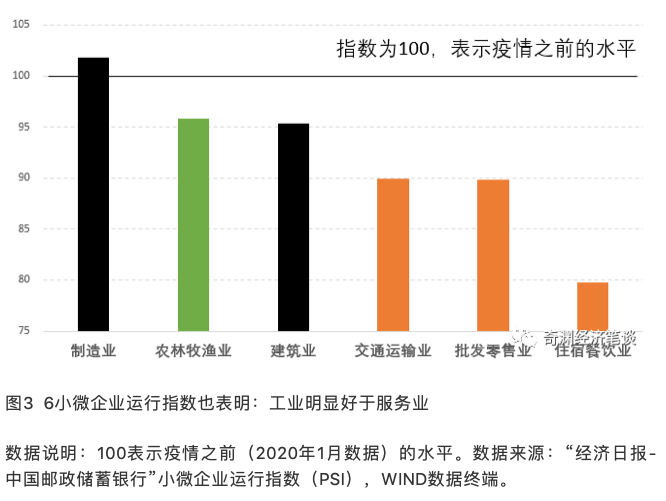

端倪之二:小微企业状况也表明工业显著好于服务业

根据“经济日报-中国邮政储蓄银行”共同发布的小微企业运行指数(PSI),2020年6月,只有制造业小微企业的运行情况恢复到了疫情之前水平,其他行业小微企业状况均不及疫情发生之前。这从另一个侧面说明,小微企业运行状况面临更多困难,弱于大中型企业的表现。

6月小微企业运行状况的另一个明显特征是:制造业、建筑业小微企业运行状况,均超过、或较为接近疫情之前的水平。而服务业当中的交通运输业、批发零售业、住宿餐饮业的表现则明显更弱。其中,住宿餐饮业的小微企业运行指数仍然低于疫情发生之前水平20%。

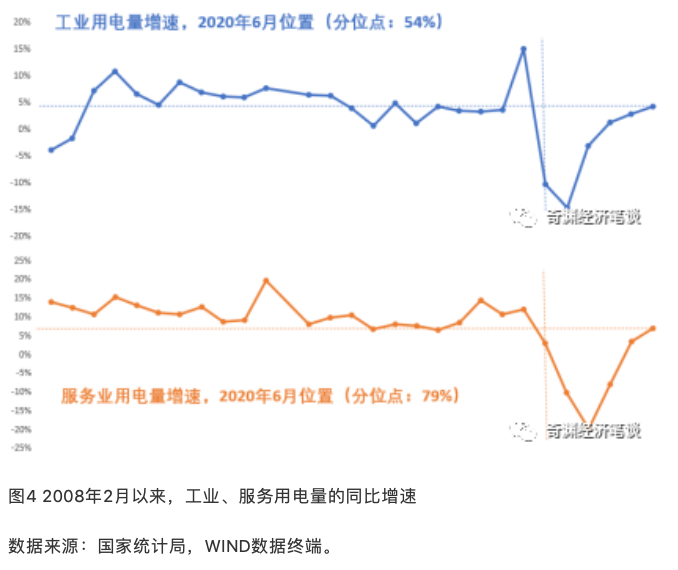

端倪之三:工业用电量恢复状况也明显好于服务业

6月工业、服务业用电量同比增速分别为4.3%、7.0%,服务业用电量增速更高。不过,两个部门的单位GDP耗电量完全不同,因此两者增速不能直接对比。其中,6月工业用电量的同比增速为4.3%,但是已经达到了历史表现的中等水平,而服务业用电量同比增速为7.0%,但是仍然处于历史数值的较低水平。

具体而言,在2018年初以来的28个月当中,6月工业用电量处于54%的排名,几乎处于历史平均增速的中间状态。而6月的服务业用电量则处于79%的排名,显然处于历史平均增速的更下游。为了使图4显示更清楚,这里使用了2018年初以来的数据,如果使用2009年以来的117个月的数据,则两者的排名分别变成56%、80%,结果非常稳健。可见,从工业、服务业用电量的相对恢复水平来看,工业生产状况也明显好于服务业。

“小时代”背后的逻辑?

中国工业的“小时代”已经初现了三个端倪,那么第三个“小时代”是否会来临?这和“小时代”背后的逻辑密切相关。

前两次“小时代”的历史逻辑

回到图1揭示的两个“小时代”:2003-2004年、2009-2012年这两段时间,工业增速显著上升、短暂反超服务业增速,工业的GDP占比也重拾升势。

这两个“小时代”均发生在特殊时期:前者发生在非典疫情爆发和后疫情时代(2003-2004年),后者则发生在全球金融危机及其后危机时代(2009-2012年)。为什么工业增速放缓、服务业增速的赶超,会被上面两个“小时代”短暂的打断?答案显而易见:其一,两个“小时代”当中,居民部门的消费者信心、消费需求都受到了一定程度的冲击,从而导致服务业恢复较为滞后。其二,政府部门推动的基础设施建设,带动了其他行业固定的资产投资和相应的工业生产,而对服务业、尤其是消费型服务业的带动效应较为滞后。

本轮“小时代”的疫情逻辑

现在中国工业正在迎来的“小时代”,逻辑大体相似,但也有特殊因素:

其一,这次疫情的特殊冲击,对交通运输、住宿餐饮业、电影院线等线下服务业直接产生了更长时间的影响。

其二,疫情使得居民消费结构发生变化,将更多对服务业的消费转化为对制造业产品的消费。一方面,前述服务业支出大幅下滑,为了维持效用水平相对稳定,需要消费更多的制造业产品。另一方面,一些制造业产品可以直接替代服务业产品,比如居民购买理发器代替理发服务,购买更多的油盐酱醋、面粉来替代外出就餐。这使得居民消费结构本身也可能更多的转向商品消费。

其三,过去5年,我国国际收支的旅游项下,每一年逆差均超过2000亿美元。预估今年国际旅游的逆差将大幅缩小,这些境外支出将转向境内。而且根据前述分析,也将有较大比例转向国内商品消费,同时其转向服务业消费也会受到一定程度的抑制。

其四,在多方面政策支持下,基建投资在5、6月份的当月增速已经回到了接近10%、甚至超过10%的水平,预计下半年固定资产投资增速将维持在10-15%之间,这将从需求端带动工业生产活动维持在较高水平,而对服务业生产(尤其是消费型服务业)的拉动效应则较为缓慢。

这轮中国工业“小时代”的特点

我们将可能看到,本轮中国工业“小时代”具有以下特点:

首先,这确实是一个结构特征迥异的“时代”,三次产业结构变化将与历史趋势发生暂时性的偏离——工业生产增速超过服务业部门,而且将持续一段时间。2季度工业增速大幅高于服务业增速近3个百分点,这可能是“小时代”的开始。我们将会看到,工业部门和对应需求端的非消费性需求,将对后疫情时期的经济增速起到主要支撑作用。同时,工业品占GDP比例也将出现暂时上升。这一逻辑和2003-2004年、2009-2012年两个小时代的逻辑基本相似。

其次,这是一个“小”的时代。一方面,持续时间可能较短。目前来看,工业品部门将迎来为期4个季度以上的“小”时代,具体持续时间与全球和国内的疫情形势有关。但是最终,工业品部门增速还将回归到低于服务业增速的常态。另一方面,和第一轮2003-2004年相比,本轮小时代缺乏强劲外需的支持;和2009-2012年相比,本轮工业小时代缺乏巨量基建投资的支撑。因此,本轮中国工业的小时代,更多是相对于服务业疲弱角度而言的“小”时代。